Проблемы диверсификации вложений в ценные бумаги российских эмитентов и пути их решения

В разделе 3 данной главы были выявлены две закономерности российского рынка акций: отсутствие достаточного числа выпусков акций с низким уровнем корреляции их доходности; низкий уровень зависимости Индекса РТС от индексов развитых фондовых рынков. Эти факторы повышают актуальность диверсификации вложений российских инвесторов на международном рынке капиталов, что позволяет расширить перечень финансовых инструментов, характеризующихся разным уровнем корреляции их доходности. (Льюис К. Почему финансовые инвесторы предпочитают оставаться дома // Финансы. Пер. с англ. М.: Олимп-Бизнес, 1998. С. 338.)

В зарубежной экономической литературе приводится масса примеров того, как вложения в ценные бумаги эмитентов с развивающихся фондовых рынков помогают снизить риски американских портфельных инвесторов. По расчетам К. Льюиса, прибавление к портфелю S&P 500, 15%-го портфеля акций иностранных компаний позволяет при том же риске увеличить доходность инвестиций с 4,4 до 5,75%. (Там же. С. 339.) По данным за 1970–2002 гг. Б. Малкиел анализировал влияние на доходность и риск портфеля S&P 500 портфеля EAFE, составляемого компанией Morgan Stanley из акций компаний Европы, Австралии и Юго-Восточной Азии. Оптимальным по доходности оказался портфель, состоящий на 76% из акций американских компаний и 24% из акций иностранных эмитентов. (Malkiel B.G. A Random Walk Down Wall Street. Time-Tested Strategy for Successful Investing. W.W.Norton & Company. New York–London, 2003. Р. 217.)

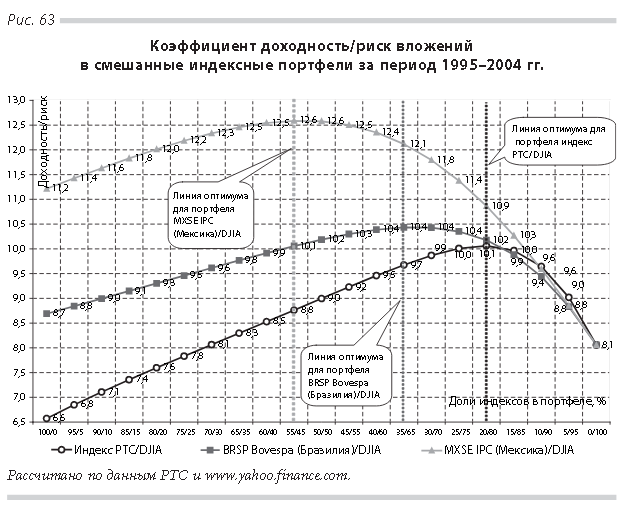

На рис. 63 приводятся расчеты влияния диверсификации вложений на основе российского Индекса РТС и американского индекса DJIA за 1995–2004 гг. За тот же период в целях сравнения были рассчитаны данные по смешанным портфелям, состоящим из индекса DJIA и бразильского BRSP Bovespa, а также DJIA и мексиканского MXSE IPS.

Как видно из графика, за счет диверсификации вложений на развитых рынках инвесторы с развивающихся рынков могут извлечь существенную выгоду. Для портфеля РТС/DJIA увеличение доли акций американских компаний до 80% стоимости портфеля позволяет добиться увеличения доходности при неизменном риске.

Индексы бразильского и мексиканского рынков, как было показано ранее, превосходят Индекс РТС по показателю доходность/риск. Соответственно, по портфелям акций бразильских и мексиканских эмитентов, смешанных с акциями из индекса DJIA, оптимальная с точки зрения критерия доходность/риск диверсификация портфеля достигается при меньшей доле акций американских компаний. Максимальное значение показателя доходность/риск достигается при доле акций из американского индекса DJIA 65% для портфеля бразильских ценных бумаг и 45% для портфеля, соответствующего мексиканскому индексу MXSE IPC.

Таким образом, диверсификация активов российских паевых инвестиционных фондов в финансовые инструменты иностранных эмитентов позволяет существенно улучшить показатели их деятельности и повысить привлекательность в глазах российских инвесторов.

С 2000 г. на фоне высоких темпов роста мировой экономики и ускоренного развития экономик Китая и Индии отмечаются высокие темпы роста цен на нефть, газ и другие сырьевые ресурсы, и многие институциональные инвесторы стали переводить свои портфели в запасы сырьевых ресурсов. Пока данный процесс не оказывает существенного влияния на цены сырьевых товаров. По данным агентства Reuters со ссылкой на результаты опроса крупнейших институциональных инвесторов, проведенного компанией Barclays Capital, в 2004 г. 67% опрошенных утверждали, что их портфели не включают запасы сырьевых товаров. Однако только 11% респондентов предполагали, что в последующие три года их присутствие на товарном рынке будет на нулевой отметке; 35% опрошенных инвесторов ожидали, что в последующие три года товарные запасы составят более 10% их портфелей.

Перемещение даже части активов институциональных инвесторов на товарный рынок может оказать серьезное влияние на рост цен сырьевых ресурсов, рынок которых по оборотам значительно меньше рынка капиталов. Обороты Нью-Йоркской товарной биржи (NYME) — лидера в организации мирового рынка нефти — в тысячи раз ниже оборотов Нью-Йоркской фондовой биржи. Согласно оценкам OPEC, в 2005 г. мировой спрос на нефть достигнет около 84 млн. баррелей в сутки, что при цене 50 долл. за баррель составит около 4,2 млрд. долл. По данным ОЭСР, промышленные запасы нефти в США на начало 2005 г. составляли 290 млн. баррелей, т. е. около 14,5 млрд. долл. Напомним, что 10% стоимости активов только взаимных фондов США в 2004 г. составляло более 800 млрд.долл., что в 55 раз больше стоимости рассчитанного нами мирового нефтяного запаса.