Инвестиционные фонды в финансовых системах России, США и Европы

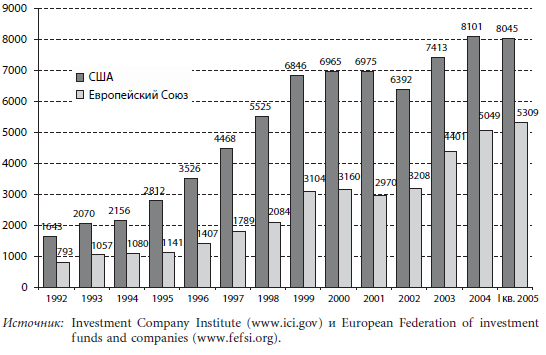

Первые взаимные фонды (mutual funds) были созданы в США в 1920-е годы, однако их «звездный час» на рынке наступил лишь в 1990-е гг. На рис. 11 приведены данные о росте стоимости чистых активов взаимных фондов в США и открытых инвестиционных фондов (UCITS) в Европе начиная с середины 1990-х гг.

СЧА открытых инвестиционных фондов в США и странах Европейского Союза, млрд. долл.

В 1992–2004 гг. в целом наблюдался динамичный рост стоимости чистых активов (СЧА) открытых инвестиционных фондов. За этот период СЧА инвестиционных фондов увеличилась с 1,6 до 8,1 трлн. долл., или в 4,7 раза,в США и с 0,8 до 5,0 трлн. долл., или в 6,3 раза, в странах Европейского Союза, что превысило темпы роста СЧА фондов в США. Падение финансовых рынков США в 2000–2002 гг. в результате краха «мыльного пузыря» высокотехнологичных компаний и скандалов в сфере корпоративного управления привело к замедлению роста СЧА взаимных фондов в 2000–2001 гг. и даже к ее сокращению в 2002 г. С 2003 г. рост активов взаимных фондов в США возобновился. В Европе снижение рыночной стоимости активов открытых инвестиционных фондов (в евро) наблюдалось в 2001–2002 гг., что было вызвано также спадом на фондовом рынке в результате стагнации экономики в крупнейших странах ЕС и скандалами в сфере корпоративного управления. С 2003 г. рост СЧА инвестиционных фондов в Европе восстановился. При этом отставание СЧА открытых фондов в Европейском Союзе от СЧА взаимных фондов в США с каждым годом сокращается. На рис. 12 и в табл. 11 приведены данные о стоимости чистых активов открытых инвестиционных фондов в странах Европейского Союза.

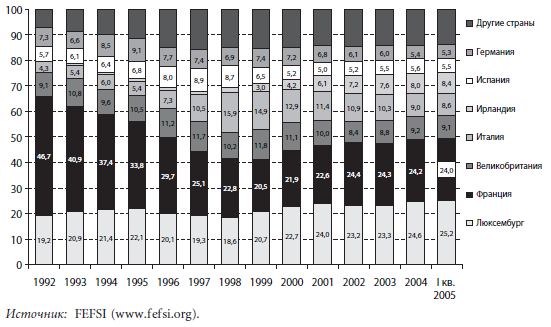

СЧА открытых инвестиционных фондов стран Европейского Союза, %

СЧА открытых инвестиционных фондов в странах ЕС, %

Наибольшее развитие открытые инвестиционные фонды получили в семи странах Европейского Союза — Франции, Люксембурге, Италии, Великобритании, Ирландии, Германии, Испании, на долю которых приходится 86% СЧА инвестиционных фондов в странах ЕС. При этом на инвестиционные фонды Франции и Люксембурга приходится почти 50% СЧА инвестиционных фондов в ЕС. Наиболее динамичный рост СЧА открытых инвестиционных фондов в 1992–2004 гг. наблюдался в Люксембурге и Ирландии, где были созданы льготные условия для открытых фондов, продающих свои ценные бумаги во всех странах Европейского Союза.

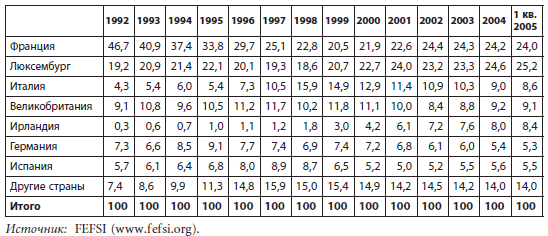

В России в течение шести лет наблюдается устойчивый рост СЧА и числа паевых инвестиционных фондов, а также управляющих компаний, о чем свидетельствуют данные рис.

Показатели паевых инвестиционных фондов и управляющих компаний в 1997–2005 гг.

В 1997–2004 гг. количество ПИФов увеличилось с 17 до 243, или в 14 раз; число управляющих компаний ПИФами — с 13 до 84, или в 6,5 раза. С 1997 г. по 2004 г. СЧА паевых инвестиционных фондов увеличилась с 0,25 до 111,6 млрд. руб., или почти в 450 раз, что в значительной мере было связано с низкими стартовыми условиями работы инвестиционных фондов.

На 1 июля 2005 г. СЧА ПИФов составляла 130,7 млрд. руб. На эту дату, по данным НЛУ, было зарегистрировано 326 ПИФов, из них работало 299 фондов. По данным НЛУ, количество лиц, владеющих паями ПИФов, по итогам I квартала 2005 г. составляло 71 тыс. человек.

По итогам 2004 г. СЧА всех паевых инвестиционных фондов в России составляла около 3,9 млрд. долл., при этом СЧА открытых и интервальных ПИФов — 1,3 млрд. долл. В 2004 г. СЧА открытых инвестиционных фондов составляла 12,0 млрд. долл. в Польше, 2,2 млрд. долл. в Словакии, 18,1 млрд. долл. в Турции, 2,4 млрд. долл. в Аргентине, 12,6 млрд. долл. в Чили, 32,8 млрд. долл. в Индии и 220,6 млрд. долл. в Бразилии. Таким образом, по абсолютным показателям уровень развития инвестиционных фондов в России оказывается одним из самых низких по сравнению не только с развитыми, но и с развивающимися рынками ценных бумаг.

Долгосрочной тенденцией в развитии финансовых рынков США и Европы является повышение роли инвестиционных фондов в размещении сбережений домохозяйств, о чем свидетельствуют данные рис. 14 и 15.

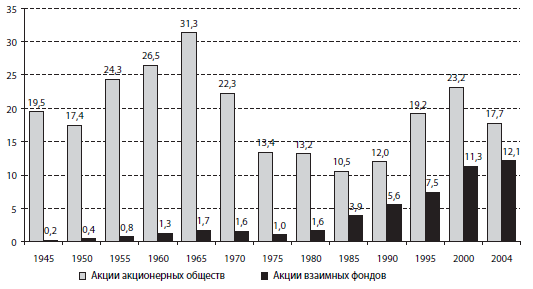

Удельный вес акций компаний и взаимных фондов в финансовых активах домохозяйств в США, %

В 1945–1965 гг. наблюдался рост доли акций в активах домохозяйств с 19,5% в 1945 г. до 31,3% в 1965 г. В 1965–1985 гг. доля акций в активах домохозяйств уменьшилась почти в 3 раза, и в 1985 г. она составила всего 10,5%. В 1985–2000 гг. в период бума на американском фондовом рынке наблюдалось увеличение удельного веса акций в активах домохозяйств с 10,5% в 1985 г. до 23,2% в 2000 г. После серьезного падения цен на рынке акций из-за краха высокотехнологичных компаний и скандалов в сфере корпоративного управления в 2000–2002 гг. доля акций в активах домохозяйств снизилась до 17,7% в 2004 г.

В отличие от доли акций нефинансовых компаний удельный вес акций взаимных фондов в активах домохозяйств в течение почти 60 лет постоянно повышался. В 1945–1985 гг. увеличение доли акций взаимных фондов шло медленно: с 0,2% в 1945 г. до 3,9% в 1985 г. В 1985–2004 гг. доля акций взаимных фондов в активах домохозяйств возросла с 3,9 до 12,1%, что лишь немногим меньше доли акций в активах домохозяйств. Данные о доле акций инвестиционных фондов в финансовых активах домохозяйств в странах Европы приведены на рис. 15.

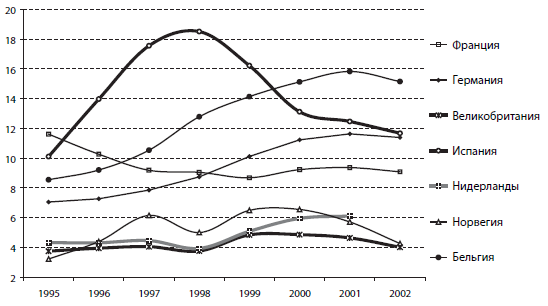

Доля акций инвестиционных фондов в активах домохозяйств в странах Европы, %

На графике заметно, что во многих странах ЕС в последние годы наметилась тенденция к сокращению доли акций инвестиционных фондов в финансовых активах домохозяйств. При этом доля акций фондов в активах домохозяйств в большинстве рассматриваемых стран Европы, за исключением Бельгии и Испании, ниже, чем на американском фондовом рынке.

В таких условиях примерно оценить долю ценных бумаг ПИФов в активах домохозяйств можно путем определения доли прироста СЧА открытых и интервальных ПИФов в сумме сбережений домохозяйств. По нашим расчетам, данный показатель составлял 0,5% в 2001 г., 0,2% в 2002 г., 0,6% в 2003 г. и 1,0% в 2004 г.

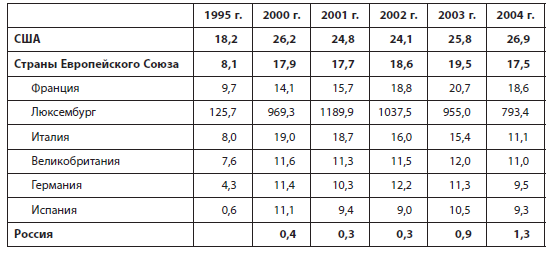

В США и Европе наблюдается усиление роли инвестиционных фондов на рынке акций компаний, о чем свидетельствуют данные табл. 12.

Удельный вес СЧА фондов акций в рыночной капитализации, %

С 1995 по 2004 г. удельный вес фондов акций в рыночной капитализации компаний в США увеличился с 18,2 до 26,9%. В рассматриваемых странах Европейского Союза доля фондов акций в капитализации выросла с 8,1% в 1995 г. до 17,5% в 2004 г. В России также возросла доля паевых инвестиционных фондов акций в капитализации компаний с 0,4% в 2000 г. до 1,5% в 2004 г., однако данный показатель еще значительно уступает характеристикам американского и европейского фондовых рынков.

В течение 15-летнего периода взаимные фонды сумели стать одним из самых крупных финансовых посредников на американском рынке. На рис. 16 приводятся данные о доле инвестиционных фондов и других посредников в активах финансовых институтов.