Эффективность механизма дистрибуции инвестиционных паев ПИФов

Исследование эффективности первичного рынка инвестиционных паев ПИФов проведено на основании отчетности 260 паевых инвестиционных фондов, опубликованной в «Приложении к Вестнику ФСФР России» в 2000–2005 гг.

В зависимости от сроков создания ПИФы разделены на четыре группы. В первую группу, условно называемую «ПИФы 1996–1998», вошли фонды, сформировавшие активы в 1996–1998 гг. Вторая группа охватывает ПИФы, приступившие к операциям в 1999–2000 гг. Третья группа включает ПИФы, сформированные в 2001–2002 гг. Четвертая группа состоит из ПИФов, созданных в 2003–2004 гг.

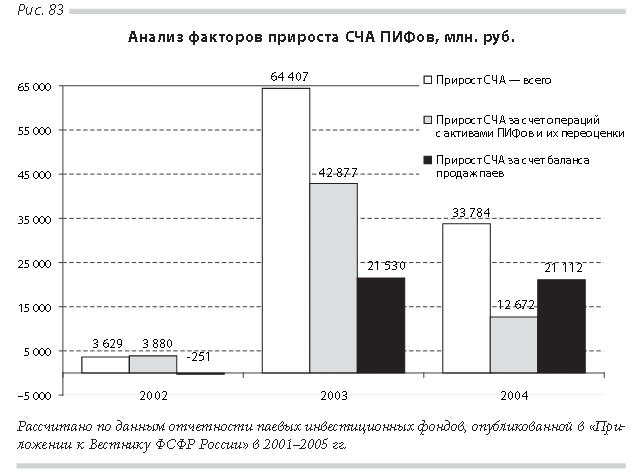

Проблемы мобилизации средств инвесторов. Действующий механизм выдачи, обмена и погашения инвестиционных паев ПИФов сдерживает рост активов инвестиционных фондов и затрудняет процесс перераспределения вложений между альтернативными объектами инвестирования в зависимости от их доходности и степени риска. Вклад операций по выдаче-погашению (баланс продаж) инвестиционных паев в рост СЧА ПИФов, как правило, существенно уступает результативности операций по доверитель-ному управлению активами ПИФов (рис. 83).

В 2002 г. прирост СЧА ПИФов составил 3,6 млрд. руб., в 2003 г. — 64,4 и в 2004 г. — 33,8 млрд. руб. В 2002 г. за счет операций с активами ПИФов их СЧА увеличилась на 3,9 млрд. руб., в то время как баланс продаж инвестиционных паев ПИФов оказался отрицательным –0,3 млрд. руб. В 2003 г. впервые за прошедшие годы баланс продаж инвестиционных паев ПИФов стал положительным и составил 21,5 млрд. руб., что представители Национальной лиги управляющих назвали «значительным достижением российских ПИФов». (Капитан М. Паевые инвестиционные фонды в марте и I квартале 2003 года // Ин-вестиции-плюс. 2003. No 2(47). С. 33.) Однако воздействие данного фактора на прирост СЧА ПИФов существенно уступало влиянию операций с активами ПИФов, за счет чего СЧА выросла на 42,9 млрд. руб. В 2004 г. вклад баланса продаж паев в прирост СЧА ПИФов составил 21,1 млрд. руб., почти в два раза превысив сумму прироста СЧА за счет управления портфелями ПИФов в размере 12,7 млрд. руб. Данный прогресс результативности выдачи паев объясняется не столько успехами в деятельности управляющих компаний и их агентов, сколько низкой доходностью ценных бумаг российских эмитентов в 2004 г.

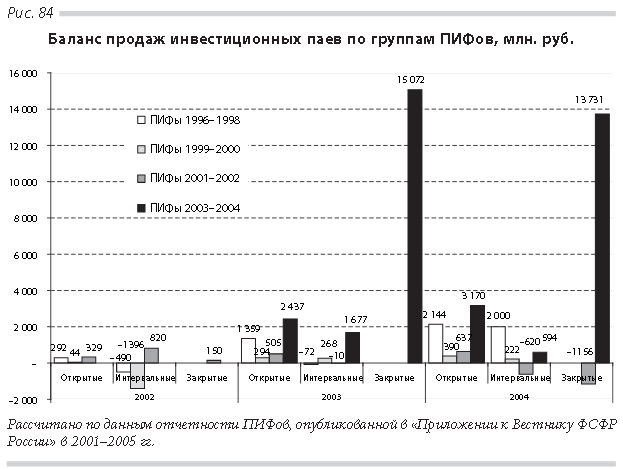

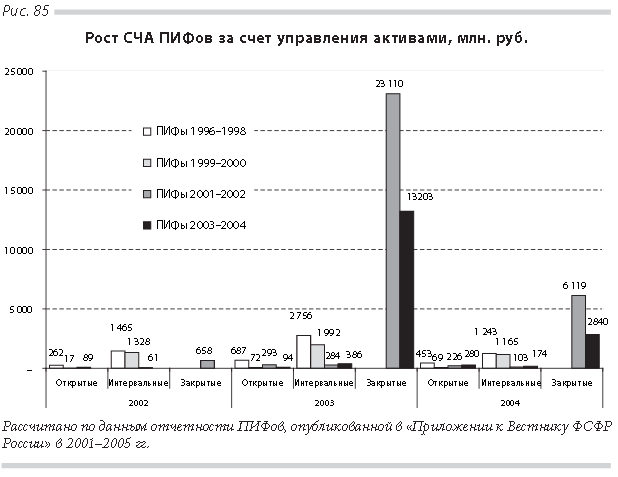

Приводимый на рис. 84 и 85 анализ факторов роста СЧА ПИФов в зависимости от их типов (открытые, интервальные и закрытые) и стажа деятельности паевых инвестиционных фондов позволяет выявить ряд негативных тенденций.

Основной вклад в позитивный баланс продаж ПИФов в 2003–2004 гг. внес рост выдачи паев закрытых ПИФов, созданных в 2003 и 2004 гг. Данные ПИФы в 2003 г. выдали паев на 15,1 млрд. руб., что составило свыше 70% баланса продаж паев ПИФов в этом году. В 2004 г. вклад закрытых ПИФов, созданных в 2003–2004 гг., в баланс продаж паев всех типов ПИФов составил 13,7 млрд. руб., или 65%. Из открытых ПИФов в 2003–2004 гг. наибольший позитивный вклад в общий баланс продаж внесли ПИФы, созданные за два последних года; вклад ПИФов со стажем в баланс продаж паев был заметно скромнее.

Из этого можно сделать следующие выводы.

Значительный позитивный баланс продаж инвестиционных паев ПИФов в 2003–2004 гг. был обеспечен преимущественно за счет размещения инвестиционных паев закрытых ПИФов среди узкого круга инвесторов. Паи закрытых ПИФов, как правило, имеют значительную расчетную стоимость, приобрести их в процессе размещения могут лишь крупные инвесторы. При этом инвестиционные паи закрытых ПИФов пока остаются неликвидными ценными бумагами.

Значительные по объемам позитивные балансы продаж достигаются ПИФами преимущественно в год начала их деятельности, по мере «старения» ПИФов баланс продаж инвестиционных паев ухудшается.

Баланс продаж инвестиционных паев ПИФов не зависит от результатов управления их инвестиционным портфелем. В 2003 г. в закрытых ПИФах, созданных в 2001–2002 гг., прирост СЧА за счет управления их активами составил 23,1 млрд. руб., или 54% от суммы прироста СЧА всех ПИФов по результатам управления их портфелями. Однако баланс продаж их паев (см. рис. 84) был равен 0. В 2004 г. результат управления активами данной группы ПИФов был максимальным из всех групп фондов, составив 6,1 млрд. руб., или почти 50% от суммы прироста СЧА всех ПИФов за счет управления их портфелями. Вместе с тем их баланс продаж в 2004 г. был отрицательным в размере 1,2 млрд. руб.

По нашему мнению, выявленные тенденции обусловлены несовершенством механизма выдачи, обмена и погашения инвестиционных паев. Наличие индивидуальных сетей агентов по выдаче, обмену и погашению инвестиционных паев при управляющих компаниях, характеризующихся разной степенью издержек и доступности для инвесторов, затрудняет выбор инвесторами альтернативных объектов вложений исходя из их доходности и эффективности управления активами ПИФов. Большинство управляющих компаний ПИФами проводит агрессивную политику по дистрибуции инвестиционных паев лишь в первые годы существования ПИФов. В по-следующем отсутствие доступного для массового инвестора механизма выдачи, обмена и погашения инвестиционных паев минимизирует вклад баланса продаж в рост СЧА ПИФов.

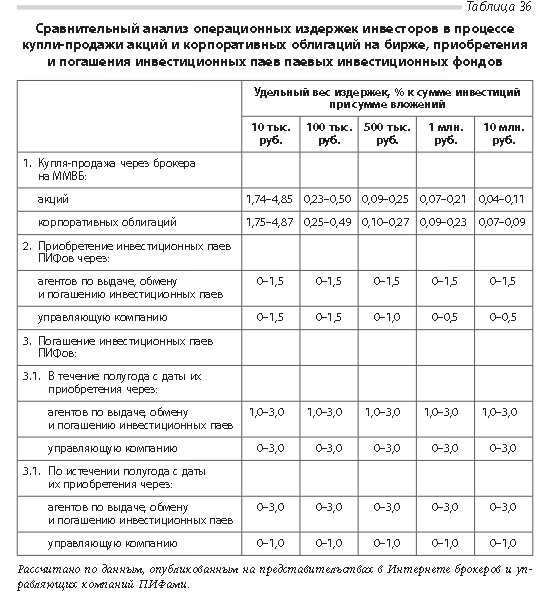

Однако действующий механизм выдачи, обмена и погашения инвестиционных паев ПИФов по параметрам доступности для широких масс инвесторов и уровню операционных издержек существенно уступает возможностям бирж и их инфраструктуры. В табл. 36 приводятся результаты сравни-тельного анализа операционных издержек инвесторов при купле-продаже акций и корпоративных облигаций на ММВБ через наиболее активных брокеров, а также при приобретении и погашении инвестиционных паев десяти ПИФов, управляемых разными компаниями.

Согласно ст. 26 ФЗ «Об инвестиционных фондах» максимальный раз-мер надбавки не может составлять более 1,5% расчетной стоимости инвестиционного пая, а максимальный размер скидки — не более 3% рас-четной стоимости инвестиционного пая. На практике приобретение инвестиционных паев через агентов по их выдаче, обмену и погашению обходится инвестору от 0 до 1,5% от суммы инвестиций вне зависимости от их размера. Из 10 исследованных ПИФов только по одному инвестиционному фонду надбавка составляла 0, по другим ее размер колебался от 1 до 1,5%. Операционные издержки инвесторов, включая комиссии брокеров, биржи, клиринговой организации и расчетного депозитария, при купле-продаже акций на сумму свыше 100 тыс. руб. составляют 0,04–0,50% от величины инвестиций; по корпоративным облигациям — со-ответственно 0,07–0,49%, что в несколько раз меньше размера указанного агентского вознаграждения.

Размеры скидок при погашении инвестиционных паев зависят от сроков владения паями, а также от места предъявления их к погашению (управляющей компании или через ее агента).

В случае если инвестор владел паями менее полугода, скидки, взимаемые агентами по выдаче, обмену и погашению паев, составляли от 0 до 3% расчетной стоимости предъявляемых к погашению инвестиционных паев.

При выдаче и погашении паев через управляющую компанию инвестор часто полностью освобождается от уплаты надбавок и скидок. Однако данная практика вряд ли свидетельствует о высокой экономической эффективности деятельности управляющих компаний по дистрибуции инвестиционных паев и об отсутствии затрат по их выдаче и погашению. Данная деятельность не является профильной для управляющих компаний, главная функция которых состоит в управлении инвестиционными портфелями. В данном случае издержки по выдаче и погашению паев ПИФов оплачиваются инвесторами косвенным образом в форме общего вознаграждения управляющих компаний за услуги по доверительному управлению имуществом ПИФов.

Обезличенный учет данных издержек снижает уровень прозрачности информации о ПИФах и затрудняет принятие инвесторами осознанных инвестиционных решений.

Проблемы контроля владельцев паев за деятельностью управляющих компаний ПИФами

В современных условиях проблема обеспечения контроля собственников над менеджментом (агентская проблема) в инвестиционных фондах решается преимущественно путем надзора за деятельностью по управлению имуществом ПИФов со стороны специализированных депозитариев и уполномоченного органа исполнительной власти, действующих в интересах инвесторов инвестиционных фондов.

Альтернативная модель решения агентской проблемы, когда надзор владельцев ценных бумаг инвестиционных фондов обеспечивается с помощью рынка ценных бумаг инвестиционных фондов и его институтов, используется слабо. Рынок ценных бумаг инвестиционных фондов может обеспечить контроль их владельцев за деятельностью менеджмента путем отражения в рыночных ценах этих бумаг всей информации о деятельности эмитентов. Рынок предоставляет реальную возможность инвесторам «голосовать нога-ми» против нарушающих их интересы действий управляющих компаний, выбирая между различными объектами инвестирования.

Сложившийся механизм функционирования рынка инвестиционных паев ПИФов не позволяет исполнять эти функции. Цены приобретения и погашения инвестиционных паев рассчитываются управляющей компанией. Инвестиционные паи закрытых и интервальных ПИФов не имеют рыночных цен, устанавливаемых на основе спроса и предложения вторичного рынка.

Проблемы ликвидности инвестиционных паев ПИФов

В экономической литературе проблемы ликвидности российского фондового рынка изучены мало, несмотря на то что низкая ликвидность является одним из основных его недостатков. (Фондовый рынок — это рынок будущего (интервью с гендиректором Brunswick UBS М. Манасовым) // Ведомости. 2003. 13 октября. No 186(986).) Основные требования по под-держанию ликвидности инвестиционных паев ПИФов установлены законодательством и правилами доверительного управления паевыми инвестиционными фондами. Открытые ПИФы обязаны все время быть ликвидными, т. е. выкупать инвестиционные паи у владельцев по их первому требованию. Интервальные ПИФы осуществляют погашение инвестиционных паев только в рамках предусмотренных их правилами доверительного управления периодов (интервалов), когда осуществляются выдача и погашение инвестиционных паев. Закрытые ПИФы в течение всего срока функционирования вообще не обязаны погашать инвестиционные паи.

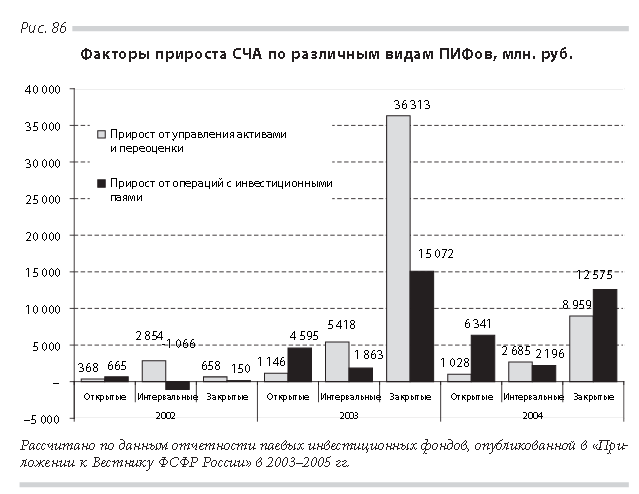

В 2003–2004 гг. первичный рынок паев стал играть более активную роль в росте ПИФов (рис. 86). В открытых ПИФах, где механизм выдачи и по-гашения паев является главным способом поддержания их ликвидности, баланс продаж стал главным фактором роста СЧА. В закрытых ПИФах выдача паев стала также основным фактором роста СЧА.

В открытых ПИФах в 2003 г. прирост СЧА за счет позитивного баланса продаж инвестиционных паев составил 4,6 млрд. руб., а прирост СЧА по итогам управления их активами — всего 1,1 млрд. руб.; в 2004 г. на фактор баланса продаж приходилось 6,3 млрд. руб. прироста СЧА данных фондов. В закрытых ПИФах в 2003 г. на факторы баланса продаж паев и результативности управления активами фондов приходилось соответственно 15,1 млрд. руб. и 36,3 млрд. руб. прироста СЧА данных ПИФов; в 2004 г. — 12,6 млрд. руб. и 9,0 млрд. руб. соответственно. Лишь в интервальных ПИФах эффективное управление активами в 2002–2004 гг. было главным фактором прироста СЧА ПИФов.

Сложившийся механизм обеспечения ликвидности инвестиционных паев ПИФов вряд ли можно считать совершенным. Даже рынок инвестиционных паев открытых ПИФов трудно назвать высоколиквидным. Выдача и погашение инвестиционных паев осуществляются в ограниченном числе пунктов, организованных управляющей компанией или ее агентами. Применяемые технологии выдачи и погашения паев требуют личного присутствия инвестора или его представителя в пункте продаж. Формы заявок на приобретение и погашение инвестиционных паев и других документов, заполняемых инвесторами, индивидуальны в каждой управля-ющей компании.

Важным индикатором уровня ликвидности ценных бумаг является размер спредов между лучшими предложениями на продажу и покупку ценных бумаг. При инвестициях в инвестиционные паи ПИФов размер спреда составляет от 0 до 4,5%. В случае заключения сделок купли-продажи инвестиционных паев непосредственно через управляющую компанию и вложении средств в инвестиционные паи на срок, как правило, свыше шести месяцев размер спреда уменьшается. Однако в данном случае инвестор, приобретающий инвестиционные паи ПИФов, принимает на себя риск того, что при неблагоприятных условиях управляющая компания в одностороннем порядке повысит размер спреда до 4,5%.

Среднедневная величина спредов на биржевом рынке акций существенно ниже и составляет: по обыкновенным акциям РАО «ЕЭС России» — 0,04%, Лукойла — 0,07%, Сбербанка России — 0,17% и ЮКОСа — 0,34%. На бир-жевом рынке корпоративных и региональных облигаций размеры спредов несколько выше, чем на рынке акций, и составляют: по облигациям Газпром 5-го выпуска — 0,21%, АвтоВАЗа 2-го выпуска — 0,05%, облигациям г. Москвы 29-го выпуска — 0,64% и облигациям Московской области 4-го выпуска — 0,14. Таким образом, среднедневной размер спреда по наиболее ликвидным акциям и облигациям значительно меньше спредов при выда-че/погашении инвестиционных паев ПИФов.

Проблемы раскрытия информации о ПИФах

Раскрытие информации о паевых инвестиционных фондах осуществля-ется через информационные ресурсы Национальной лиги управляющих (www.nlu.ru), информационное агентство «C-Bonds» (www.investfunds.ru), интернет-представительства управляющих компаний ПИФами, специализированных депозитариев и других организаций. Вместе с тем информация о финансовой отчетности управляющих компаний и ПИФов, значениях СЧА, расчетной стоимости паев, ценах сделок с паями на вторичном рынке, о проведении общих собраний владельцев инвестиционных паев, выплатах, открытии интервалов и других корпоративных событиях часто оказывается недоступной для инвесторов. Дополнительные временные и стоимостные издержки на поиск и обработку такой информации препятствуют ее использованию при принятии инвестиционных решений.

Контроль полноты и правильности публикуемой отчетности ПИФов на постоянной основе не осуществляется. Положение об отчетности акционерного инвестиционного фонда и отчетности управляющей компании паевым инвестиционным фондом, утвержденное постановлением ФКЦБ России от 22.X.2003 No 03-41/пс, предусматривает обязательное представление отчетности управляющих компаний в регулирующие органы, но не указывает состав этой информации и порядок ее публичного раскрытия. ФСФР России готовит проект нового документа, где, возможно, устранит данный недостаток.

В этих условиях инвесторы ПИФов часто не имеют информации, существенной для понимания рисков и доходности инвестиций в инвестиционные паи, и руководствуются в значительной мере субъективными оценками. В 2001 г. исследовательская группа «Циркон» провела опрос клиентов ПИФов, находящихся под управлением УК «НИКойл». (Стребков Д. Трансформация сберегательных стратегий населения России // Вопросы экономики. 2001. No 10. С. 97–111.) Две группы респондентов, имеющих опыт в инвестировании и не имеющих такого опыта, попросили ответить на вопрос, какими критериями они руководствуются при выборе конкретных объектов инвестирования в случае при-обретения ценных бумаг. Большинство респондентов обеих групп в качес-тве основного критерия назвали надежность финансовой компании. Так полагают 43% опрошенных, имеющих опыт инвестирования, и 53% респондентов, не обладающих таким опытом. В то же время из числа инвес-торов с опытом 36% приобретают ценные бумаги соответственно из-за хорошей рекламы и 26% — известности компаний, т. е. руководствуясь имиджевыми характеристиками объекта инвестирования. Лица, не имеющие инвестиционного опыта, продемонстрировали большую рациональность в вопросах инвестирования: наличие хорошей рекламы и известность компании важны соответственно для 10 и 17% данной группы респондентов. Обе группы респондентов также придают большое значение данным о темпах роста прибыли компаний-эмитентов: этот критерий важен для 26% респондентов с опытом инвестирования и 32% опрошенных, не обладающих таким опытом. Таким образом, в инвестиционных мотивах инвесторов, которые реально участвуют в сделках на рынке ценных бумаг, преобладают субъективные представления об объектах инвестирования.

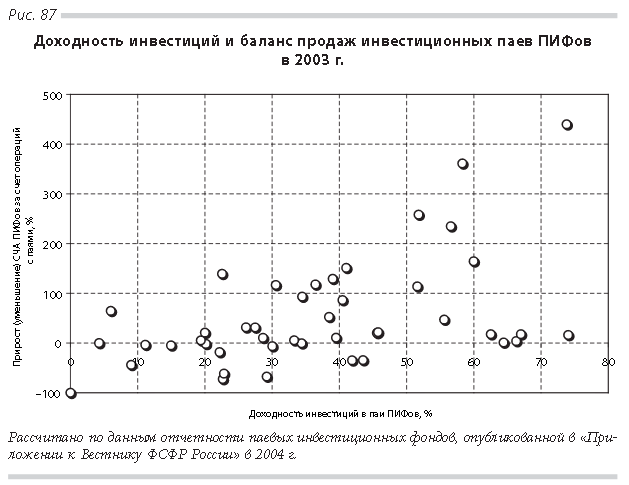

Аналогичные выводы можно сделать по результатам изучения зависи-мости между доходностью инвестиций в инвестиционные паи и балансом продаж паев ПИФов (рис. 87). При достаточной информированности ин-весторов о показателях функционирования разных ПИФов наибольшим спросом инвесторов должны пользоваться паи фондов с более высокой доходностью. Соответственно, данные ПИФы будут иметь более высокие темпы роста объема продаж инвестиционных паев.

На графике видно отсутствие какой-либо зависимости между доходностью инвестиций в паи ПИФов и балансом продаж инвестиционных паев. Рассчитанный по итогам 2003 г. коэффициент корреляции между доход-ностью и балансом продаж паев оказался равен 0, что свидетельствует об отсутствии линейной зависимости между рассматриваемыми показателями. Это означает, что при совершении сделок с паями ПИФов инвесторы редко руководствуются информацией о доходности и рисках вложений. Отсутствие указанной информации объясняется низким уровнем развития рынка инвестиционных паев ПИФов.

Проблемы формирования рыночных цен инвестиционных паев

Рыночные цены (выдачи и погашения) инвестиционных паев открытых ПИФов и интервальных ПИФов в период открытия интервалов для пога-шения паев устанавливаются управляющими компаниями на основе рас-четной стоимости паев. В условиях отсутствия активного вторичного рынка инвестиционных паев рыночные цены паев закрытых и интервальных ПИФов (в периоды между открытиями интервалов) отсутствуют, что лишает инвесторов важнейшего ориентира для принятия осознанных инвестиционных решений.

Существенным недостатком ценообразования инвестиционных паев открытых фондов является отсутствие независимого контроля правильности и своевременности определения расчетной стоимости со стороны рыночных институтов. По нашему мнению, контроля со стороны регулирующего органа и специализированных депозитариев ПИФов недостаточ-но для предотвращения ошибок и манипулирования в сфере ценообразования паев ПИФов.

Проблемы расчетов при выдаче и погашении паев

Расчеты по сделкам, заключаемым на биржах, осуществляются на усло-вии «поставка против платежа» (ППП). При этом клиринговая организация гарантирует покупателям и продавцам ценных бумаг поставку ценных бумаг и перечисление денежных средств в заранее установленные и стан-дартные сроки.

Рынок паев не предусматривает применение механизмов обеспечения расчетов на условии ППП. При приобретении инвестиционных паев инвестор вынужден предварительно передавать денежные средства управляющей компании для их последующего перечисления на специальный банковский счет паевого инвестиционного фонда. Инвестиционные паи выдаются инвестору только после того, как управляющая компания убедится в поступлении указанных средств на банковский счет ПИФа при условии наличия заявки на приобретение паев от данного инвестора.

В случае погашения паев открытого ПИФа управляющая компания обязана произвести оплату выкупаемых инвестиционных паев в срок не больше трех дней с момента принятия заявки инвестора. При безналичной форме расчетов обязанности управляющей компании по оплате погашаемых паев считаются исполненными со дня «…списания соответствующей суммы денежных средств со счета фонда при перечислении ее на банковский счет, указанный в заявке на погашение инвестиционных паев». (Пункт 62 Типовых правил доверительного управления открытым паевым инвести-ционным фондом, утвержденных постановлением Правительства Российской Феде-рации от 27 августа 2002 г. No 633 // Собр. законодат. Российской Федерации. 2002. 2 сент. No 35. Ст. 3385. С. 8586–8596)

Применяемые при выдаче, обмене и погашении инвестиционных паев ПИФов принципы расчетов подвергают инвесторов различным рискам.

При выдаче инвестиционных паев ПИФов:

- рискам утраты инвестируемых средств или их несвоевременного зачисления на банковский счет ПИФа по вине банка или агента по выдаче, обмену и погашению инвестиционных паев;

- рискам обесценения вложений из-за изменения рыночной конъюнктуры до даты установления расчетной стоимости инвестиционных паев, по которой удовлетворяется данная заявка;

- рискам неисполнения поданной заявки по причинам ошибок в ее заполнении, потери, несвоевременной передачи управляющей компании (в условиях, когда денежные средства в счет ее оплаты уже перечислены).

При погашении инвестиционных паев ПИФов:

- рискам задержки поступления денежных средств по вине управляющих компаний;

- рискам задержки поступления средств или их утраты по вине банка — отправителя денежных средств или банка, в котором открыт счет инвестора;

- рискам обесценения вложений из-за изменения рыночной конъюнктуры до даты установления расчетной стоимости инвестиционных паев, по которой удовлетворяется данная заявка.

Большинство из перечисленных рисков обусловлено несовершенством системы расчетов при совершении сделок с паями, отсутствием стандарти-зованного документооборота при расчетах по сделкам с инвестиционными паями, недостаточным внедрением электронного документооборота. Данные риски могут быть устранены или существенно ограничены в случае при-менения в расчетах принципов, которые используются при биржевых сделках с акциями и облигациями.

Проблемы управления рисками при инвестировании в ПИФы

Сложившаяся система дистрибуции инвестиционных паев предполагает сложную систему взаимоотношений между управляющей компанией, ее агентами по выдаче, обмену и погашению инвестиционных паев и расчетными банками и содержит многочисленные риски для инвесторов. В этих условиях рыночная среда играет небольшую роль в процессе ограничения и управления рисками. Функции по мониторингу и управлению рисками инвесторов административно возлагаются на управляющие компании, специализированные депозитарии, регистраторов, государственные регулирующие органы и саморегулируемые организации. Преимущества организованного биржевого рынка ценных бумаг по сравнению с указанной системой управления рисками на рынке инвестиционных паев заключаются в возможности перенесения тех или иных рисков инвесторов на специализированные организации.

На основе проведенного анализа можно сделать вывод, что сложившийся механизм выдачи, обмена и погашения инвестиционных паев ПИФов не оказывает позитивного влияния на эффективность их функционирования, ограничивает рост активов и сопряжен с повышенными издержками и рисками инвесторов. Механизм дистрибуции инвестиционных паев ПИФов нуждается в модернизации, унификации документооборота, во внедрении электронного документооборота, использовании централизованных систем заключения сделок с инвестиционными паями и расчетов по ним, а также потенциала биржевой инфраструктуры для поддержания ликвидности ценных бумаг ПИФов.