Роль инфраструктуры в развитии инвестиционных фондов

В процессе реформирования инфраструктуры фондового рынка необходимо всесторонне учитывать потребности развития рынка ценных бумаг инвестиционных фондов. Расчетная инфраструктура должна быть ориентирована на обслуживание операций по выдаче, обмену и погашению инвестиционных паев ПИФов и повышение эффективности вторичного рынка инвестиционных паев ПИФов.

Расчетная инфраструктура в процессе выдачи, обмена и погашения паев ПИФов

Сложившийся механизм выдачи, обмена и погашения инвестиционных паев ПИФов управляющими компаниями и их агентами порождает серьезные проблемы для инвесторов. Назовем некоторые.

- При приобретении инвестиционных паев ПИФов, управляемых разными компаниями, инвестор вынужден открывать несколько лицевых счетов в реестрах владельцев инвестиционных паев ПИФов, которые ведутся разными специализированными регистраторами (специализированными депозитариями).

- Заявки на приобретение, обмен и погашение инвестиционных паев ПИФов, управляемых разными компаниями, нельзя подавать через «одно окно» в одной организации. Управляющие компании развивают индивидуальные сети по размещению инвестиционных паев управляемых ими ПИФов. Формы заявок, отчетов и других документов, используемых управляющими компаниями и специализированными регистраторами ПИФов, не стандартизованы.

- Подача заявок на приобретение, обмен и погашение агентам по выдаче, обмену и погашению инвестиционных паев ПИФов в большинстве случаев требует личного присутствия владельцев инвестиционных паев ПИФов или их представителей в пунктах приема указанных документов. Электронный документооборот (ЭДО) между участниками рынка ценных бумаг инвестиционных фондов практически не развит.

Проблемы в сфере стандартизации документооборота и применения ЭДО вызывают повышенные операционные риски инвесторов, а также риски неправомерных действий со стороны недобросовестных участников рынка ценных бумаг.

- Игнорирование при выдаче и погашении инвестиционных паев ПИФов расчетов на условии «поставка против платежа» и других способов гарантий расчетов, применяемых на рынке ценных бумаг, существенно повышает кредитные и рыночные риски инвесторов.

- Владельцы инвестиционных паев ПИФов несут повышенные операционные издержки по сравнению с издержками на рынке акций и облигаций, а также операционными издержками владельцев ценных бумаг инвестиционных фондов за рубежом.

Схема дистрибуции ценных бумаг через агентов по выдаче, обмену и погашению инвестиционных паев часто неэффективна для управляющих компаний из-за высокой стоимости услуг агентов и проблем, возникающих в случаях, когда управляющим компаниям приходится отказываться от услуг тех или иных агентов в регионах.

Отсутствие эффективной расчетной инфраструктуры по выдаче, обмену и погашению инвестиционных паев ПИФов, использующей преимущества унифицированного ЭДО, расчеты на условии «поставка против платежа» и денежные ресурсы, аккумулированные расчетными организациями, препятствует росту коллективных инвестиций, сдерживает приток инвесторов в инвестиционные фонды. По уровню конкурентоспособности сложившаяся инфраструктура размещения инвестиционных паев значительно отстает от лучших зарубежных аналогов. Все это ведет к медленному росту активов открытых ПИФов в России и их значительному распылению среди множества мелких инвестиционных фондов.

Для решения данной проблемы некоторые брокерские компании создали фондовые магазины. Например, подобную услугу предоставляет группа компаний «Алор», предлагающая услуги Сети паевых супермаркетов. Через эту сеть, имеющую представительства в 15 регионах, компания предлагает паи 50 ПИФов 14 управляющих компаний и 5 общих фондов банковского управления. Сеть паевых супермаркетов компании «Алор» предполагается использовать для размещения паев открытого ПИФа «Нефтегазовая от-расль», управляемого УК «Нефтегазовые активы», для которого РТС рас-считывает СЧА в режиме реального времени.

Другое направление решения данной проблемы — размещение инвестиционных паев управляющими компаниями через крупные российские банки — Сбербанк России, Сити-банк и др. Данная схема продажи ценных бумаг инвестиционных фондов характерна для стран Европы, где развиты инвестиционные фонды (Чехии, Испании, Германии, Франции и др.). Эти сети уже приносят позитивные результаты управляющим компаниям ПИФов. Так, один из лидеров по показателю баланса выдачи—погашения инвестиционных паев, управляющая компания «ПИОГЛОБАЛ Эссет Менеджмент», полагает, что позитивные результаты в данной области обусловлены взаимодействием с Сити-банком. (Мязина Е. Агенты помогли. В 2004 г. управляющие собрали в ПИФы 74 млрд. руб. // Ведомости. 2005. 4 марта)

Однако ориентация на фондовые магазины и банки-агенты, хотя и является шагом вперед в развитии технологии дистрибуции паев, пока не решает всех перечисленных проблем, с которыми сталкиваются участники данного сегмента фондового рынка.

Большую часть проблем в сфере дистрибуции инвестиционных паев ПИФов можно решить при использовании потенциала инфраструктурных организаций российского фондового рынка, для которых обслуживание нового сегмента рынка могло бы стать перспективным направлением развития бизнеса. По нашим расчетам, совокупный объем сделок выдачи, по-гашения и обмена паев ПИФов в 2004 г. составил 46,4 млрд. руб., т. е. 1,3% годового объема сделок с акциями на всех российских биржах (3584 млрд. руб.). Учитывая, что на американском фондовом рынке данный показатель составляет 10–15% (без учета оборота фондов денежного рынка), можно предположить, что сегмент организованного рынка по выдаче-погашению паев ПИФов в России обладает значительным потенциалом роста.

В настоящее время сложились благоприятные условия для создания современной системы дистрибуции инвестиционных паев:

- на фондовом рынке действует несколько крупных расчетных депозитариев (ДКК, НДЦ, РДК, ВТБ), обладающих развитой региональной сетью депонентов и активно применяющих системы ЭДО во взаимоотношениях с клиентами;

- инвестиционные паи ПИФов все более активно становятся объектами биржевой торговли и допускаются к депозитарному обслуживанию в расчетных депозитариях;

- инфраструктурными организациями накоплен большой опыт работы с различными финансовыми инструментами (акциями, государственными, региональными и корпоративными облигациями, еврооблигациями, облигациями Банка России, инвестиционными паями ПИФов), все более востребованными участниками рынка ценных бумаг становятся услуги по обеспечению расчетов на условии «поставка против платежа» по биржевым и внебиржевым сделкам с ценными бумагами;

- заинтересованность в создании эффективной системы дистрибуции инвестиционных паев ПИФов на базе инфраструктурных организаций проявляют управляющие компании и брокеры.

Новый принцип дистрибуции инвестиционных паев ПИФов основан на идее замены индивидуализированной агентской сети выдачи, обмена и погашения инвестиционных паев на унифицированный и эффективный механизм, обеспечивающий совершение сделок с паями при использовании потенциала расчетной инфраструктуры. Это позволит использовать преимущества электронного документооборота, унифицированных процедур и форм документов, применяемых при совершении сделок с инвестиционными паями, а также перейти по сделкам с паями на расчеты в заданные сроки и на условиях поставки паев против платежа под гарантии клиринговой организации. Тем самым может быть достигнута унификация расчетов на организованных рынках акций, облигаций и инвестиционных паев ПИФов. Первым шагом в создании организованного рынка инвестиционных паев ПИФов стало учреждение в апреле 2005 г. в ОАО «Фондовая биржа РТС» специальной Секции ценных бумаг инвестиционных фондов (RTS Funds).

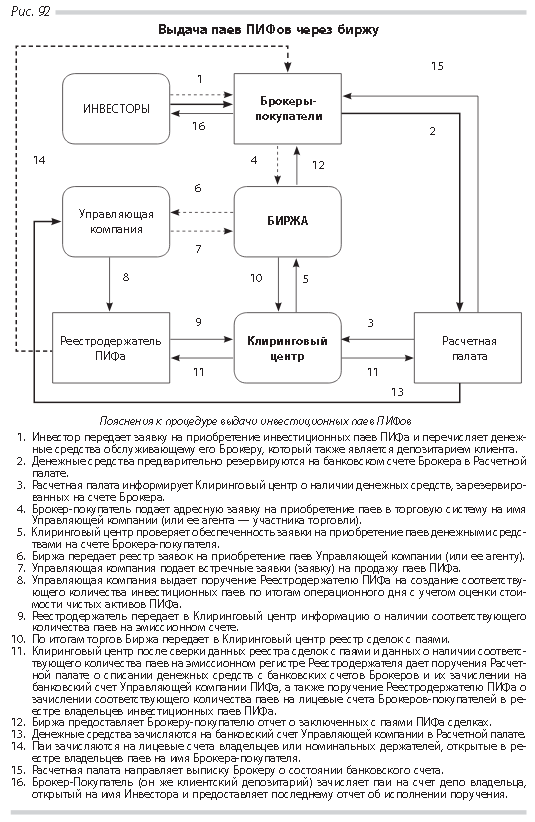

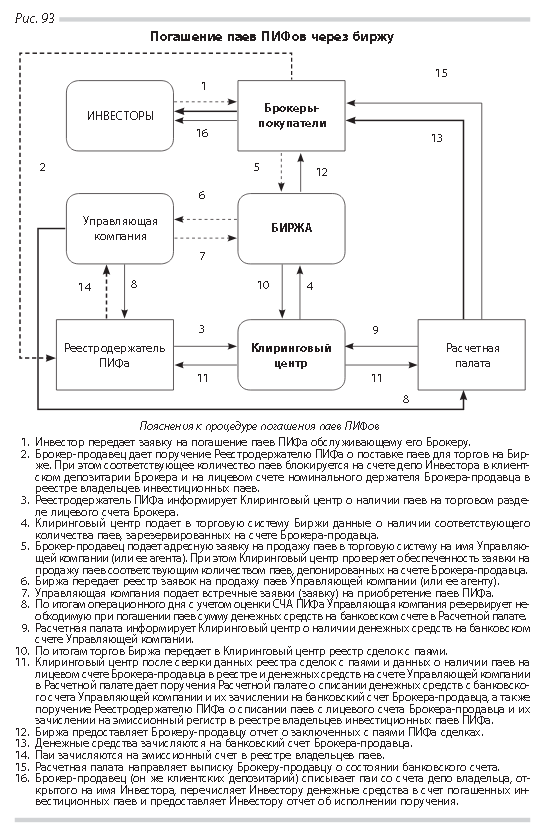

Возможная схема выдачи и погашения инвестиционных паев через биржу приведена на рис. 92 и 93.

Основные преимущества выдачи и погашения инвестиционных паев ПИФов с использованием расчетной инфраструктуры по сравнению с действующим порядком размещения паев состоят в следующем.

Использование потенциала расчетной инфраструктуры поможет управляющим компаниям ПИФами расширить географию дистрибуции инвестиционных паев, поскольку в настоящее время расчетную инфраструктуру составляют сотни организаций, работающих во всех регионах России.

Инвестиционные паи станут доступными для значительно более широкого круга населения, в том числе проживающего в регионах. Люди смогут при минимальных рисках и операционных издержках приобретать паи через выбранных ими брокеров. Инвестору предоставляется возможность совершать сделки с различными финансовыми инструментами через «одно окно», т. е. обслуживающего его брокера. При этом с учетом современного уровня развития различных каналов связи между брокерами и их клиентами на фондовом рынке часто не требуется личное присутствие инвестора или его представителя в офисе брокерской компании или в фондовом магазине.

Для приобретения инвестиционных паев будут использоваться денежные ресурсы на банковских счетах профессиональных участников рынка ценных бумаг в расчетных банках (палатах) бирж.

Расчеты по сделкам с инвестиционными паями производятся на условии «поставка против платежа», что минимизирует рыночные и кредитные риски участников.

Вторичный биржевой рынок инвестиционных паев

В настоящее время вторичный биржевой рынок инвестиционных паев ПИФов характеризуется высоким уровнем развития инфраструктуры, включающей биржи, клиринговые организации, расчетные депозитарии и расчетные палаты. При совершении биржевых сделок с инвестиционными паями ПИФов применяются стандартные формы документов и электронный документооборот. Расчеты по биржевым сделкам осуществляются на условии «поставка против платежа», что снижает кредитный и рыночный риски участников рынка. Применение новых технологий биржевой торговли с использованием Интернета сделало возможным участие в биржевых торгах мелких инвесторов, которым ведущими российскими биржами была предоставлена возможность получать в режиме реального времени информацию о ходе биржевых торгов и оперативно через интерфейс брокера подавать заявки на покупку-продажу ценных бумаг напрямую в биржевые торговые системы.

Анализ проблем инфраструктуры фондового рынка и потребностей инвестиционных фондов позволяет сформулировать предложения по совершенствованию инфраструктуры рынка.

- Централизовать расчетные функции на рынке ценных бумаг, выполняемые несколькими расчетными депозитариями и расчетными палатами, в одном-двух расчетных депозитариях. Это позволит преодолеть фрагментарность российского фондового рынка, участники рынка получат возможность совершать сделки на различных биржах и внебиржевые сделки с ценными бумагами через один счет депо и банковский счет, открываемые в данном расчетном депозитарии.

- Создать клиринговый центр, обеспечивающий централизованный клиринг по всем типам ценных бумаг и позволяющий поэтапно реализовать переход к гарантированным расчетам на биржевом рынке ценных бумаг в стандартные сроки без обязательного предвари-тельного резервирования денежных средств и депонирования ценных бумаг участниками биржевых торгов.

- Установить корреспондентские отношения расчетных депозитариев с международными расчетно-клиринговыми системами (Euroclear, Clearstream, DTCC и др.), предоставить всем инвесторам-резидентам, в том числе управляющим компаниям ПИФами, возможность совершать сделки с ценными бумагами иностранных эмитентов. Эта мера позволит преодолеть основное препятствие для развития инвестиционных фондов в России, связанное с повышенными рисками вложений в ценные бумаги российских эмитентов и ограниченными возможностями построения диверсифицированных портфелей, состоящих из таких ценных бумаг (подробнее см. четвертую главу).

- Модернизировать платежную систему, обслуживающую рынок ценных бумаг, перейти к расчетам в режиме реального времени.

- Создать резервный центр хранения информации о сделках с ценными бумагами и о правах на ценные бумаги.

Создание биржевого рынка инвестиционных паев ПИФов требует решения проблемы независимого информационного посредника, обеспечивающего раскрытие информации об инвестиционных фондах, а также всей существенной информации об оценке СЧА ПИФов, расчетной стоимости инвестиционных паев, о ходе и итогах биржевых торгов. Основная функция указанного посредника состоит в обеспечении любых заинтересованных лиц объективной и полной информацией об альтернативных источниках инвестирования — эмиссионных ценных бумагах, инвестиционных паях ПИФов и других обращающихся на биржах финансовых инструментах. В действующей инфраструктуре фондового рынка таким информационным посредником может стать биржа, организующая рынок инвестиционных паев ПИФов, расчетный депозитарий, саморегулируемая организация (например, Национальная лига управляющих (НЛУ обеспечивает раскрытие информации о ПИФах через информационный сервер www.cic.ru.)) или независимые информационные агентства (Cbonds (В конце 2003 г. информационное агентство Cbonds приступило к раскрытию ин-формации о паевых инвестиционных фондах через информационный сервер www.invesfunds.ru.), Интерфакс, СКРИН и др.). Исключительная прозрачность деятельности ПИФа, возможность купли-продажи его паев на бирже и экономическая эффективность этих операций с точки зрения транзакционных издержек инвесторов будут способствовать притоку новых средств в ПИФы.

Ставка на активное использование потенциала инфраструктуры российского фондового рынка позволяет сделать инвестиционные паи ПИФов доступными для миллионов российских инвесторов, в том числе проживающих в отдаленных регионах. Создание современных, с унифицированными стандартами и документооборотом первичного и вторичного рынков паев ПИФов поможет качественно повысить эффективность их деятельности за счет упрощения перемещения капиталов между ПИФами и всеми сегментами российского фондового рынка, будет способствовать формированию рыночной конкуренции между его участниками.