Основные фондовые индексы российского рынка

Основные требования к базисным индексам установлены в нормативных правовых актах ФСФР России, согласно которым индексы должны определяться только по ценным бумагам, включенным в котировальные листы организаторов торговли на рынке ценных бумагах. Значение базисного индекса рассчитывается как прирост рыночной (эффективной) капитализации ценных бумаг в текущий момент к ее значению на начальную дату. Индекс определяется по ценным бумагам не менее десяти эмитентов. Рыночная капитализация рассчитывается как сумма произведений рыночных стоимостей ценных бумаг, включенных в базу индекса, на количество данных ценных бумаг, находящихся в обращении.

В 1990-е годы в России появилось множество фондовых индексов. Индекс РТС, Индекс ММВБ и Индекс ММВБ 10 поддерживаются организаторами торговли на рынке ценных бумаг. Информационными агентствами самостоятельно и совместно с биржами рассчитываются индексы агентства АК&М, индексы издательства «Коммерсантъ», индекс RUX (РТС-Интерфакс), индекс RMX (ММВБ-Рейтер). Агентством Standard & Poor’s совместно с Международной финансовой корпорацией (IFC) рассчитывается индекс S&P/IFCG (Global) Russia, отражающий прирост рыночной капитализации акций 19 крупнейших российских эмитентов, который использовался в качестве базисного индексным акционерным фондом Troika Dialog Index Fund, созданным по законодательству Каймановых островов. Однако большинство из указанных индексов не могло использоваться в качестве базисных БИФами, поскольку они рассчитывались по суммарной, а не по эффективной капитализации (сводные индексы РТС, ММВБ) или вообще не предусматривали применение показателя капитализации в расчете индекса (Индекс ММВБ 10).

В 2002 г. сводный фондовый индекс ММВБ, рассчитываемый с 1987 г., был преобразован в Индекс ММВБ. База сводного фондового индекса ММВБ включала акции 18 эмитентов из котировального листа ММВБ первого уровня и 8 эмитентов из котировального листа второго уровня. В соответствии с новой методикой, которая вступила в силу в ноябре 2002 г., Индекс ММВБ стал рассчитываться только по ликвидным выпускам 18 акций 12 крупнейших российских эмитентов. Из базы индекса были исключены обыкновенные акции ОАО «Интерурал», ОАО «Иркутскэнерго», ОАО «Московская МГТС», ОАО «Самараэнерго» и ОАО РИКБ «Башкредитбанк», но добавлены ликвидные выпуски привилегированных акций ряда эмитентов.

Индекс ММВБ рассчитывается не по суммарной, а по эффективной (рыночной) капитализации обыкновенных и привилегированных акций, определяемой как сумма произведений рыночных цен акций на эффективный объем их эмиссии. Под эффективным объемом выпуска акций понимается общий объем зарегистрированного выпуска акций, уменьшенный на количество акций, находящихся в государственной собственности, акций, находящихся в перекрестном владении компаний, ценные бумаги которых входят в Индекс ММВБ, пакеты акций, пять и более процентов которых принадлежит одному владельцу. Под рыночной ценой акций понимаются их средневзвешенные цены, рассчитываемые по 10 последним биржевым сделкам с данными акциями.

Более длительную историю существования имеет Индекс РТС (RTSI), который рассчитывается с сентября 1995 г. Базу данного индекса с июля 2005 г. составляют 50 выпусков обыкновенных и привилегированных акций 38 эмитентов. С июля 2004 г. Индекс РТС рассчитывается по эффективной (рыночной) капитализации входящих в него акций исходя из рыночной стоимости ценных бумаг и количества акций, находящихся в свободном обращении. Количество акций в обращении определяется путем исключения из общего количества выпущенных компанией акций количества акций в собственности государства, контролирующих акционеров, в перекрестном владении, во владении менеджмента и прочих стратегических инвесторов. В качестве цены акции используется информация о ценах и объемах двусторонних сделок, заключенных в торговой системе во время торговой сессии, или информация о лучших ценах заявок на покупку на момент расчета индекса.

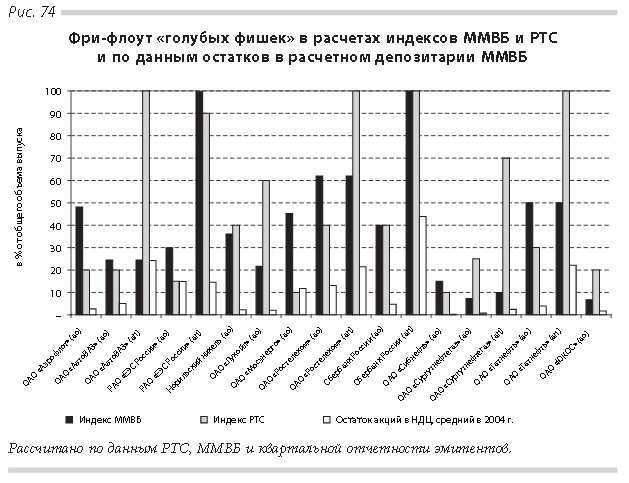

Объективную сложность построения фондовых индексов в России, основанных на эффективной капитализации и пакетах акций, находящихся в обращении (free-f loat), составляет непрозрачность информации о пакетах акций эмитентов, которые не обращаются на рынке. В этих условиях даже искушенные инвесторы и инфраструктурные организации по-разному оценивают доли акций, обращающиеся на рынке. Для примера на рис. 74 приведены данные о показателях фри-флоута российских «голубых фишек» в индексах РТС и ММВБ по сравнению с долей пакетов акций, хранимых в расчетном депозитарии НДЦ.

На графике видно, что по итогам 2004 г. даже крупнейшие российские биржи по-разному оценивают фри-флоут «голубых фишек». Например, по данным РТС фри-флоут Лукойла составял 60%, а ММВБ — 22%; доля па-кета обыкновенных акций Лукойла, депонированных в расчетном депози-тарии ММВБ для торгов, составляла всего 2%. Показатели по обыкновенным акциям Сургутнефтегаза составляли 25, 7 и 0,8%; РАО «ЕЭС России» — 15, 30 и 15%; Мосэнерго — 10, 45 и 12%; Ростелекома — 40, 60 и 13%; ЮКОСа — 20, 7 и 1,7%. В связи с изменением методики расчета Индекса РТС с 15 июля 2005 г. доля фри-флоута обыкновенных акций ОАО «Лукойл» уменьши-лась с 60 до 18%; обыкновенных и привелигированных акций ОАО «Сургутнефтегаз» — соответственно с 25 до 14% и с 70 до 40%. Отсутствие общего понимания фри-флоута акций обусловливает недостаточную репрезентативность российских фондовых индексов. Индекс РТС рассчитывается в валютном и рублевом значении, при этом рублевые значения являются вспомогательными и определяются на основе валютных.

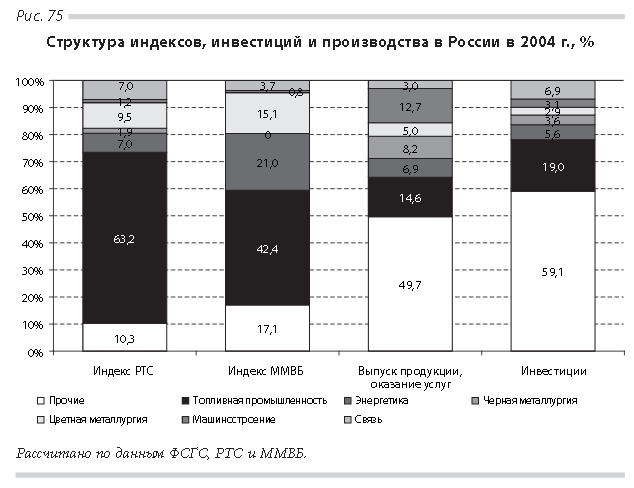

Сравним индексы ММВБ и РТС, исходя из критериев репрезентативности, ликвидности и наличия истории расчета индексов. (Шевеленков Г. Индексы фондового рынка // Индикатор. 2002. No 1(41). С. 24–27.) Анализ репрезентативности фондового индекса предполагает сравнение его структуры со структурой экономики и других фондовых индексов. Ликвидность означает возможность трансформации вложений в ценные бумаги из базы индекса в денежные средства. Данное свойство фондового индекса может быть количественно определено с помощью коэффициента ликвидности индекса, рассчитываемого как отношение объема биржевых рыночных сделок с ценными бумагами к суммарной капитализации указанных ценных бумаг, выраженное в процентах. История фондового индекса предполагает доступность для общественности информации о значении данного индекса, составе и структуре его базы за длительный период. На рис. 75 структура Индекса ММВБ сопоставляется со структурой производства, инвестиций в основной капитал и Индекса РТС.

Для Индекса ММВБ характерна меньшая доля акций нефтяных компаний в портфеле (42%) по сравнению с Индексом РТС (63%) в 2004 г. Удельный вес акций энергетических компаний — РАО «ЕЭС России» и ОАО «Мосэнерго» — в базе Индекса ММВБ составляет 21%, Индекса РТС — 7%, или в 3 раза меньше. В Индексе ММВБ акции ГМК «Норильский никель» составляют 15,1%, в то время как в Индексе РТС доля компаний цветной металлургии всего 9,5%. Выше в Индексе РТС доля компаний связи — 7,0%; в Индексе ММВБ данный показатель равен 3,7%.

Вместе с тем структура портфелей обоих индексов существенно отличается от структуры объема производства и инвестиций. Основные отличия состоят в том, что доля нефтяной и газовой отраслей в структуре производства и инвестиций составляет всего 14,6 и 19%, что существенно ниже доли данных отраслей в индексах ММВБ и РТС. (Низкая доля топливной промышленности в объеме промышленного производства, составляющая 14,6%, связана с недостатками в сфере статистики. По оценкам специалистов Всемирного банка, в результате трансфертного ценообразования доля нефтегазовой промышленности в ВВП России в официальной статистике занижается в 2,4 раза. (От экономики переходного периода к экономике развития. Меморандум об экономическом положении Российской Федерации / Всемирный банк. Отдел экономической политики. Регион Европы и Центральной Азии. М.: Представительство в сети Интернет Всемирного банка по адресу: www.worldbank.org.ru. 2004). С учетом данной корректировки доля топливной промышленности в объеме промышленного производства увеличивается с 18,8 до 45,0%, что соответствует доле акций указанных отраслей в базе Индекса ММВБ.) Ниже по сравнению с индексами и доля электроэнергетических компаний в объеме производства и инвестиций — она составляет 6,9 и 5,6%. Выше — 12,7 и 3,1% — удельный вес машиностроительных компаний. Таким образом, структура базы ведущих российских фондовых индексов пока существенно отличается от структуры экономики и инвестиций.

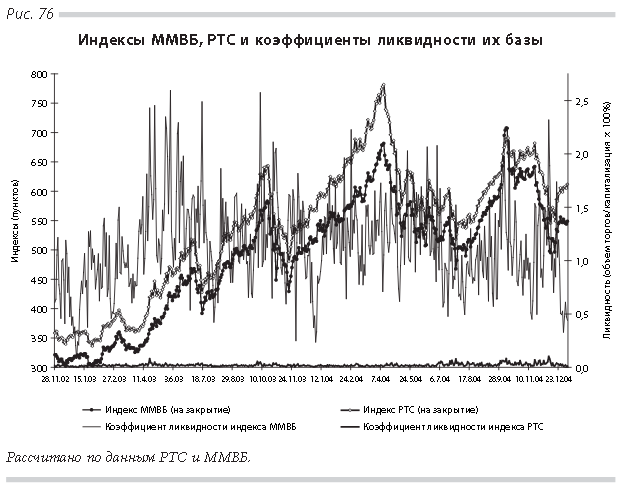

Ограничение количества выпусков акций, входящих в состав Индекса ММВБ, 18 выпусками позволяет упростить формирование инвестиционных портфелей БИФов на базе этого индекса. Несмотря на то что в отличие от Индекса ММВБ Индекс РТС включает 50 выпусков акций, изменения обоих индексов в течение длительного периода происходят почти симметрично (рис. 76).

Данные рис. 76 показывают отличия индексов РТС и ММВБ по критерию ликвидности. С ноября 2002 г. по декабрь 2004 г. средний коэффициент ликвидности Индекса ММВБ составлял 1,142%, в то время как аналогичный показатель для Индекса РТС — всего 0,021%.

В отличие от Индекса ММВБ Индекс РТС имеет более длительную историю и известность в качестве индикатора российского фондового рынка. Индекс РТС рассчитывается с сентября 1995 г., в то время как Индекс ММВБ — лишь с ноября 1997 г. Именно Индекс РТС нерезиденты и институциональные инвесторы используют в качестве индикатора российско-го фондового рынка при купле-продаже акций российских компаний, депозитарных расписок и на срочном рынке.

Среди других фондовых индексов выделим семейство индексов, рассчитываемых РТС совместно с информационным агентством «Интерфакс».

Индекс S&P/RUX рассчитывается с 5 января 1998 г. исходя из общей, а не эффективной капитализации акций в рублевом и долларовом выражении. При расчете индекса используется информация о ценах сделок, заключенных в РТС по 56 акциям, а также по акциям ОАО «Газпром» по итогам торгов на Фондовой бирже «Санкт-Петербург».

В основе расчета российского инвестиционного индекса RUIX (S&P/RUIX) лежит метод взвешивания по рыночной стоимости наиболее лик-видных акций, допущенных к обращению на фондовой бирже РТС. Данный индекс рассчитывается с 3 января 2001 г. При этом вычисление индексного ряда осуществляется путем взвешивания цен по объему акций, находящихся в свободном обращении и включенных в индекс. В состав индекса входят наиболее ликвидные обыкновенные акции 10 эми-тентов. С апреля 2005 г. РТС приступила к публикации индекса низкокапита-лизированных акций РТС-2, в который изначально было включено 52 вы-пуска акций российских компаний второго эшелона.

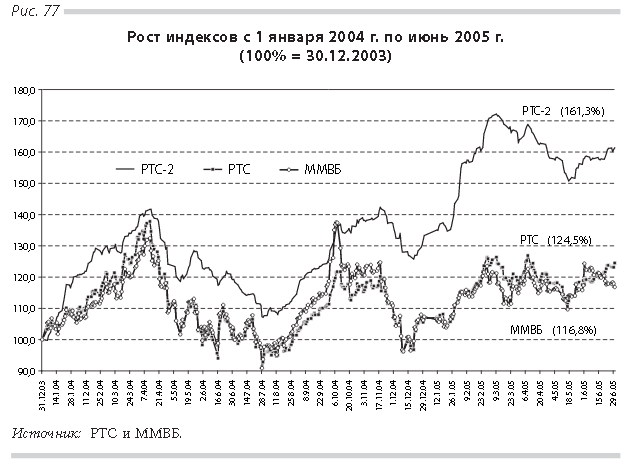

С июля 2005 г. индекс РТС-2 определяется по 34 выпускам акций. В четвертой главе было показа-но, что в отличие от «голубых фишек» акции компаний второго эшелона позволяют осуществлять профессиональную диверсификацию портфелей акций на внутреннем рынке. Недооцененность акций этих компаний на рынке по сравнению с их внутренней стоимостью, меньшая зависимость их доходов от экспорта сырья и материалов, менее активное участие в них иностранных портфельных инвесторов не только ослабляют зависимость цен акций компаний второго эшелона от тенденций в ценах «голубых фи-шек», но и вызывают повышенные темпы их роста, а значит, и доходности вложений в акции компаний индекса РТС-2 (рис. 77).

В 2004 г. и первой половине 2005 г. Индекс РТС-2 рос заметно быстрее индексов РТС и ММВБ. По сравнению с уровнем на 30 декабря 2003 г. Индекс РТС-2 вырос на 61,3%, тогда как индексы РТС и ММВБ соответс-твенно на 24,5 и 16,8%. Возможность диверсифицировать портфели и по-вышенная доходность вложений в акции второго эшелона превращают Индекс РТС-2 в один из ключевых ориентиров деятельности паевых инвестиционных фондов в России.

Индекс ММВБ 10 публикуется ММВБ с 19 марта 2001 г. и представляет собой ценовой невзвешенный индекс, рассчитываемый как среднее ариф-метическое изменения цен 10 наиболее ликвидных акций, допущенных к обращению на ММВБ. Индекс отражает в режиме реального времени (с 10.59 до 18.00) прирост стоимости портфеля, состоящего из 10 акций, веса которых в составе портфеля в начальный момент времени одинаковы. Данный индикатор ориентирован в первую очередь на брокеров и позво-ляет отслеживать малейшие колебания цен основных финансовых инструментов. Отказ от использования капитализации в индексе затрудняет его применение в качестве основы для формирования инвестиционного порт-феля. Состав корзины индекса определяется один раз в квартал на основа-нии четырех показателей ликвидности.

Интересное семейство индексов акций поддерживается Национальной фондовой ассоциацией: индекс НФА-7, Поволжье-7, Урал-7, НФА-5-энерго и НФА-5-нефть. Данные индексы включают соответствующее количество акций с одинаковым удельным весом в базе индекса без учета эффективной капитализации акций.

RCBI — Российский индекс корпоративных облигаций ММВБ — представляет собой взвешенный по рыночной капитализации индекс облигаций, сделки с которыми совершаются на ММВБ. Это так называемый ценовой индекс, рассчитываемый непрерывно в режиме реального времени на основе цен сделок, совершенных в режиме основных торгов. Другой индекс — RCBI-с, Российский индекс корпоративных облигаций ММВБ купонный — учитывает кроме изменения цен еще и изменение купонного дохода и определяется один раз в день на момент окончания торговой сессии. Индекс RCBI отражает ценовую конъюнктуру на российском рынке корпоративных облигаций и позволяет оценивать эффективность инвестиций в данные инструменты, строить прогнозы средне- и долгосрочного развития рынка. Индекс RCBI рассчитывается на ММВБ с 1 января 2003 г. и публикуется в открытом доступе с 13 января 2004 г. При запуске индексов проведен ретроспективный анализ поведения облигационных индексов ММВБ за период с 1 января 2003 г. (значение индекса в этот день — 100 единиц), который показал, что они адекватно отражают конъюнктуру российского рынка облигаций.

Сводный индекс облигаций (RBM) для институциональных инвесторов в настоящее время поддерживается компанией АВК совместно с Национальной лигой управляющих.