Роль инвестиционных фондов в социально-экономическом развитии страны

Развитие паевых инвестиционных фондов может способствовать решению важных проблем социально-экономического развития страны.

Размещение сбережений населения с позитивной доходностью при умеренных рисках. Инвестиционные фонды являются наиболее простой, наименее рискованной и экономически эффективной формой вложений домохозяйств в ценные бумаги и извлечения выгод в виде роста капитализации фондового рынка и распределения дивидендов, купонных доходов и других выплат. Как было показано в четвертой главе, среднегодовая реальная доходность вложений в Индекс РТС превышает 25% годовых. Высокие риски вложений в российские ценные бумаги могут быть диверсифицированы за счет финансовых инструментов иностранных эмитентов.

Повышение инвестиционной привлекательности эмитентов и содействие привлечению инвестиций. Инвестиционные фонды, за исключением отдельных типов венчурных ПИФов, фондов хеджирования и фондов, инвестирующих в корпоративные облигации, не являются прямыми кредиторами компаний. Они приобретают акции компаний преимущественно на вторичном рынке. Роль инвестиционных фондов в механизме инвестирования состоит в том, что они содействуют росту капитализации и рыночной стоимости компаний, облегчая им заимствования в банках и на рынках капитала. Формируя долгосрочный внутренний спрос на вторичном биржевом рынке акций компаний, инвестиционные фонды оказывают серьезное влияние на уровень цен акций в зависимости от результатов деятельности компаний. В условиях, когда изменение рыночных цен акций и капитализации компаний оказывает существенное влияние на инвестиционные решения кредиторов компаний, это приводит к эффективному перераспределению инвестиционных ресурсов между сферами экономики, отраслями и отдельными компаниями.

Формирование эффективного рыночного механизма финансирования инвестиций за счет долгосрочных внутренних инвесторов имеет принципиальное значение для объема инвестиций в экономику и темпов ее роста. За последние годы рост инвестиций и темпов ВВП обеспечивается не за счет повышения эффективности рыночного механизма, а за счет постоянного роста денежной массы и монетизации экономики в результате притока в страну средств от продажи сырьевых ресурсов и спекулятивных портфельных инвестиций нерезидентов. Зависимость между объемами инвестиций и денежной массой (агрегат М2 (Денежный агрегат М2 представляет собой объем наличных денег в обращении (вне банков) и остатков средств в национальной валюте на расчетных, текущих счетах и депозитах нефинансовых предприятий, организаций и физических лиц, являющихся резидентами Российской Федерации.)) анализируется на рис. 117.

В 2000–2004 гг. кривая, характеризующая ежемесячные суммы прироста инвестиций в основные фонды, весьма точно следует за кривой, характеризующей прирост денежной массы. Коэффициент корреляции между двумя показателями составлял в 2000 г. 0,56; в 2001 г. — 0,72; в 2002 г. — 0,77; в 2003 г. — 0,70 и в 2004 г. — 0,71, что свидетельствует о явной линейной зависимости инвестиций от прироста денежной массы.

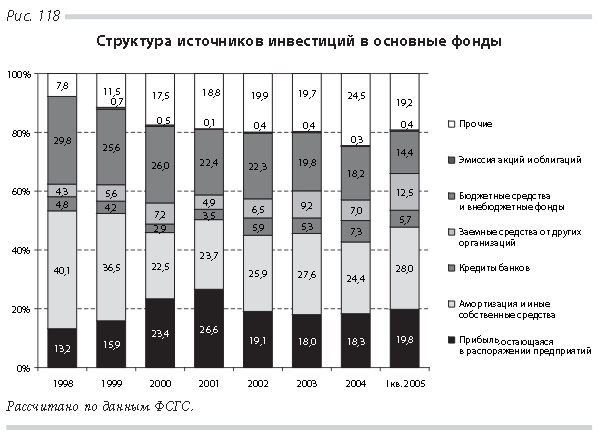

О проблемах развития финансового посредничества в привлечении внутренних долгосрочных инвестиционных ресурсов в необходимых российской экономике размерах свидетельствуют данные об источниках финансирования инвестиций (рис. 118).

Основными источниками финансирования инвестиций компаний пока являются их собственные средства, а также средства бюджетов и внебюджетных фондов. Доля преимущественно краткосрочных банковских кредитов в источниках финансирования инвестиций в основные фонды в 1998–2004 гг. колебалась в диапазоне от 2,9 до 9,2%, а доля средств, привлеченных через фондовый рынок, в 1999–2004 гг. — в диапазоне от 0,1 до 0,7%.

Создание конкурентной среды для развития банковского сектора. Отрицательные значения ставок реальной доходности банковских депозитов связаны с недостатками банковской системы. К ним можно отнести низкий уровень капитализации российских банков, не позволяющий в полной мере использовать эффект масштаба для повышения эффективности банковских операций, распространенную практику предоставления нерыночных кредитов корпоративным клиентам по заниженным ставкам, неэффективное управление банками и другие факторы.

Ускоренное развитие инвестиционных фондов не только позволило бы предоставить населению альтернативную банковским депозитам инвестиционную возможность, но и оказало бы позитивное влияние на развитие самой банковской системы за счет фактора конкуренции между различны-ми элементами финансовой системы. Преобладание тех или иных элементов финансовой системы не обусловливает экономическое развитие страны. Значительно более важным фактором экономического роста является наличие конкурентного начала между различными элементами финансовой системы, позволяющего повысить эффективность функционирования банковской системы, фондового рынка и других элементов финансового рынка. По мнению экспертов Всемирного банка Д. Каприо и П. Хонохана, развитие различных сегментов финансовой системы стимулирует другие сегменты к осуществлению нововведений, повышению качества и эффективности, к снижению цен. (Финансирование роста: выбор методов в изменчивом мире / Пер. с англ. М.: Весь Мир, 2002. С. 4.)

Содействие повышению стандартов корпоративного управления. Инвестиционные фонды обычно не приобретают крупные пакеты акций акционерных обществ, имея незначительное представительство в их органах управления. В качестве миноритарных акционеров инвестиционные фонды заинтересованы в росте капитализации и других показателей деятельности акционерных обществ, в поддержании ими высоких стандартов корпоративного управления. При этом в отличие от обычных миноритарных акционеров инвестиционные фонды обладают высокопрофессиональными кадрами в сфере управления инвестициями, которые могут выступать в роли независимых директоров в органах управления акционерных обществ.

Развитие инвестиционных фондов может вызвать серьезные позитивные изменения в сфере корпоративного управления. Участие представителей инвестиционных фондов в советах директоров в качестве независимых директоров может способствовать созданию действенной системы контроля представителей миноритарных акционеров над менеджментом акционерных компаний и на этой основе повышению эффективности деятельности акционерных обществ.

Установление партнерских отношений между бизнесом и обществом. Развитие инвестиционных фондов, позволяющих трансформировать сбережения граждан в инвестиции, может способствовать формированию института социального партнерства в российском обществе, когда доходы значительной части граждан, владеющих ценными бумагами инвестиционных фондов, будут увязаны с экономическими результатами и ростом капитализации крупнейших российских компаний.

В странах с развитой экономикой устойчиво растет доля населения, владеющего акциями компаний и ценными бумагами инвестиционных фондов. Инвестиционные и пенсионные фонды стали крупнейшими акционерами компаний. Можно согласиться с В.Л. Иноземцевым, считающим, что «…деятельность взаимных и пенсионных фондов не дает оснований для констатации становления качественно новой фазы капитализма или даже выхода за пределы капиталистического способа производства. Она лишь свидетельствует о стремлении людей повысить свои доходы и обеспечить надежное вложение средств» (Иноземцев В.Л. Современное постиндустриальное общество: природа, противоречия, перспективы. Учеб. пособие для студентов вузов. М.: Логос, 2000. С. 142.).

Укрепление социального партнерства в обществе с помощью инвестиционных фондов достигается посредством установления прямой зависимости между доходностью сбережений основной массы домохозяйств и результатами функционирования экономики в целом, выраженными в экономическом росте, изменении уровня капитализации национального фондового рынка, повышении доходности компаний, уровня корпоративного управления и регулирования фондовым рынком.