Требования к составу и структуре активов инвестиционных фондов.

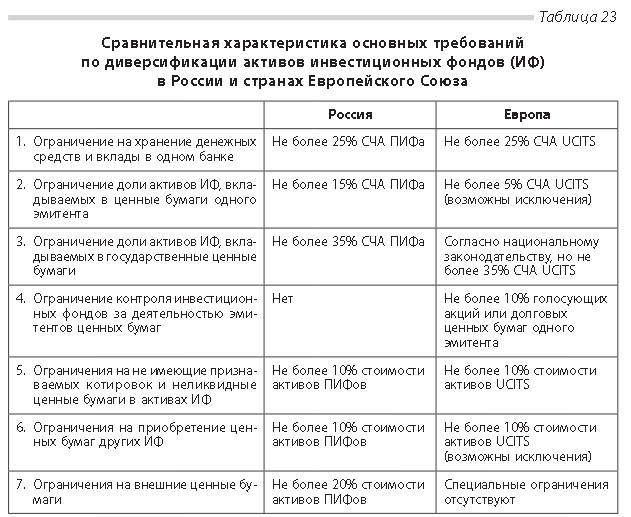

Во второй главе были рассмотрены специфические требования к составу и структуре активов инвестиционных фондов, обусловленные особенностями их инвестиционной политики и наличием у их учредителей права требовать погашения принадлежащих им инвестиционных паев ПИФов. В данном параграфе мы остановимся на общих требованиях к составу и структуре активов паевых инвестиционных фондов, что позволяет понять, в какие виды активов могут инвестировать фонды и каковы базовые требования к диверсификации активов ПИФов. Классификация общих требований к составу и структуре ПИФов приведена в табл. 23.

Особенности требований по диверсификации активов инвестиционных фондов в России обусловлены ограниченностью состава и ликвидности финансовых инструментов, за счет которых могут формироваться активы фондов.

Ограничение вложений денежных средств на счета и вклады в одной кредитной организации. В соответствии с требованиями ФСФР России денежные средства, находящиеся на счетах и во вкладах в одной кредитной организации, могут составлять не более 25% стоимости активов паевых инвестиционных фондов. Данное требование в целом соответствует нормам, предъявляемым к инвестиционным фондам в странах Европейского Союза. Согласно Директиве об инвестиционных фондах UCITS не могут вкладывать более 20% активов в банковские депозиты в одной кредитной организации.

Ограничение доли активов инвестиционных фондов, вкладываемых в ценные бумаги одного эмитента. В паевых инвестиционных фондах акций, облигаций и смешанных инвестиций оценочная стоимость ценных бумаг одного эмитента (за исключением государственных ценных бумаг Российской Федерации и государственных ценных бумаг субъектов Российской Федерации) может составлять не более 15% стоимости активов фондов. Для закрытых ПИФов акций стоимость указанных вложений может составлять не более 35% стоимости активов. Таким образом, если основной части ПИФов разрешается держать в своем портфеле минимум шесть выпусков акций или облигаций, то закрытые ПИФы акций могут ограничиться двумя выпусками акций.

В странах Европейского Союза установлены более жесткие требования по дифференциации вложений инвестиционных фондов. Согласно Директиве об инвестиционных фондах UCITS могут инвестировать не более 5% своих активов в обращаемые ценные бумаги или инструменты денежного рынка одного эмитента. Законодательством страны — члена ЕС указанное ограничение может быть увеличено до 10%, однако общая стоимость активов инвестиционного фонда, инвестированных в обращаемые ценные бумаги и инструменты денежного рынка сверх 5%, не должна превышать 40% стоимости активов инвестиционного фонда. В любом случае стоимость активов инвестиционного фонда, инвестированных в одну организацию в виде ценных бумаг и инструментов денежного рынка, депозитов и обязательств по сделкам на срочном рынке, не может превышать 20% активов данного фонда.

Законодательством страны — члена ЕС может быть повышен предельный уровень вложений в обращаемые ценные бумаги и инструменты денежного рынка с 5 до 25% стоимости активов в случае приобретения облигаций, выпущенных кредитной организацией, зарегистрированной в стране — члене ЕС, на которые распространяется законодательство о защите прав владельцев облигаций. Однако общая стоимость инвестиций в такие облигации не должна превышать 80% стоимости активов инвестиционного фонда.

Особые правила установлены в части диверсификации вложений инвестиционных фондов в государственные ценные бумаги. Оценочная стоимость государственных ценных бумаг Российской Федерации или государственных ценных бумаг субъектов Российской Федерации одного выпуска может составлять не более 35% стоимости активов паевых инвестиционных фондов, что в целом соответствует наименее строгим ограничениям, принятым в странах ЕС.

В соответствии с Директивой Совета ЕС об инвестиционных фондах законодательством страны — члена ЕС может быть повышен предельный уровень вложений в обращаемые ценные бумаги и инструменты денежно-го рынка с 5 до 35% стоимости активов, если указанные финансовые инструменты выпущены или гарантированы государством — членом ЕС, правительством его территории, государством, не являющимся членом ЕС, или публичной международной организацией, принадлежащей одному или нескольким государствам — членам ЕС.

Более жесткие требования к диверсификации активов инвестиционных фондов (компаний) установлены в США. В пункте (а) ст. 851 Налогового кодекса США содержится понятие «регулируемая инвестиционная компания» (regulated investment company), которое применимо к инвестиционным компаниям, осуществляющим деятельность в соответствии с Законом об инвестиционных компаниях 1940 г. Одним из обязательных критериев такой компании является вложение не менее 50% стоимости ее общих активов на конец каждого отчетного квартала в денежные средства или инструменты денежного рынка, государственные ценные бумаги и ценные бумаги других регулируемых инвестиционных компаний, а также в иные ценные бумаги, стоимость которых составляет не более 5% стоимости общих активов инвестиционной компании и не более 10% находящихся в обращении голо-сующих ценных бумаг одного эмитента.

Ограничение контроля инвестиционных фондов за деятельностью эмитентов. В отличие от холдинговых компаний или банков инвестиционные фонды являются портфельными инвесторами, не заинтересованны-ми в получении контроля над эмитентами приобретаемых ими ценных бумаг. По этой причине ряд норм законодательства ограничивает рост влияния инвестиционных фондов на деятельность и управление компаний-эмитентов.

В Европе не установлен общий уровень ограничений для голосующих акций, однако в соответствии с Директивой Совета ЕС об инвестиционных фондах инвестиционные фонды и их управляющие компании не вправе приобретать пакеты акций, которые дают существенное влияние на управление в акционерных обществах. Кроме того, инвестиционная компания и паевой фонд не могут приобретать более:

- 10% неголосующих акций одного эмитента;

- 10% долговых ценных бумаг одного эмитента;

- 25% паев одного UCITS или иного инвестиционного фонда;

- 10% инструментов денежного рынка одного эмитента.

В США, как было показано выше, в соответствии с Налоговым кодексом регулируемые инвестиционные компании, рассчитывающие на получение налоговых льгот в виде исключения двойного налогообложения доходов инвестиционных фондов и их акционеров, не могут приобретать более 10% голосующих акций одного эмитента. В соответствии с Законом об инвестиционных компаниях 1940 г. открытым инвестиционным фондам (mutual funds) запрещено приобретать ценные бумаги, если в результате их приобретения:

- более 3% находящихся в обращении голосующих акций компании будет принадлежать приобретающей инвестиционной компании или группе контролируемых ею компаний;

- более 10% находящихся в обращении голосующих акций компании будет принадлежать приобретающей инвестиционной компании и иным инвестиционным компаниям и компаниям, контролируемым ими.

Ограничения для неликвидных ценных бумаг в активах инвестиционных фондов. Большинство паевых инвестиционных фондов обязано формировать свои активы преимущественно за счет ликвидных выпусков ценных бумаг. Оценочная стоимость ценных бумаг, не имеющих признаваемых, т. е. определяемых по данным организаторов торговли, котировок, может составлять не более 10% стоимости активов. (В соответствии с нормативными актами ФСФР России признаваемая котировка ценной бумаги, допущенной к обращению через организатора торговли на рынке ценных бумаг, определяется как ее средневзвешенная цена, рассчитанная в соответствии с правилами, установленными организатором торговли на рынке ценных бумаг, по сделкам, совершенным с этой ценной бумагой в течение одного операционного дня, т. е. времени с момента начала торгового дня до момента определения стоимости чистых активов, если число таких сделок составляет не менее десяти. В случае если в течение операционного дня совершено менее десяти сделок с ценной бумагой, признаваемая котировка определяется как ее средневзвешенная цена, рассчитанная по сделкам, совершенным с этой ценной бумагой в течение последних десяти операционных дней, если число таких сделок составляет не менее десяти) У ПИФов акций и смешанных инвестиций оценочная стоимость акций российских акционерных обществ и облигаций российских хозяйственных обществ, не включенных в котировальные списки организатора торговли, может составлять не более 50% стоимости активов. В Европе в соответствии с Директивой Совета ЕС об инвестиционных фондах общая стоимость активов инвестиционного фон-да, вложенных в ценные бумаги, необращающиеся на регулируемых рынках, не может превышать 10% стоимости его активов.

Ограничения на владение ценными бумагами других инвестиционных фондов. Оценочная стоимость инвестиционных паев других паевых инвестиционных фондов может составлять не более 10% стоимости активов ПИФа.

В Европе UCITS вправе приобретать паи других открытых инвестиционных фондов, при этом стоимость вложений в паи одного инвестиционного фонда не может превышать 10% стоимости активов инвестиционного фонда. Законодательство государства — члена ЕС может увеличить данное ограничение до 20%. Инвестиции в ценные бумаги инвестиционных фондов не могут превышать 30% стоимости активов инвестиционного фонда.

Ограничения на ценные бумаги иностранных эмитентов. Серьезной проблемой российских ПИФов по сравнению с инвестиционными фондами и компаниями в странах ЕС и США являются сложности и ограничения по инвестированию в ценные бумаги иностранных эмитентов. Согласно требованиям ФСФР России оценочная стоимость ценных бумаг иностранных государств, международных финансовых организаций, акций иностранных акционерных обществ и облигаций иностранных коммерческих организаций может составлять не более 20% стоимости активов паевых инвестиционных фондов акций. В Европе и США инвестиционным фондам предоставляются неограниченные возможности по дифференциации вложений в ценные бумаги других стран.

Ограничения по срочным сделкам. В соответствии с ФЗ «Об инвестиционных фондах» сделки с опционами, а также форвардные и фьючерсные контракты за счет имущества, принадлежащего акционерному инвестиционному фонду, и имущества, составляющего паевой инвестиционный фонд, могут совершаться только в целях уменьшения риска снижения стоимости активов акционерного инвестиционного фонда и активов паевого инвестиционного фонда. При этом общий размер обязательств по опционам, форвардным и фьючерсным контрактам не может составлять более 10% стоимости активов акционерного инвестиционного фонда и активов паевого инвестиционного фонда. Общий объем обязательств, принимаемых UCITS по срочным сделкам на внебиржевом рынке, не может превышать 10% стоимости активов фондов, если стороной сделки выступает кредитная организация, или не более 5% в иных случаях.

Таким образом, хотя большинство требований к составу и структуре активов российских ПИФов близки к общим нормам, принятым в ЕС для инвестиционных фондов, ряд требований по диверсификации активов ПИФов все же менее жесткие, чем в Европе. Это касается возможности вложений ПИФов в ценные бумаги одного эмитента, а также отсутствия ограничений на голо-сующие акции в портфелях ПИФов. Проблема также состоит в том, что основные вложения российских ПИФов ориентированы на ценные бумаги, обращающиеся на внутреннем фондовом рынке, который, как было показа-но выше, несмотря на свой потенциал, уступает рынкам многих стран по количеству финансовых инструментов, параметрам доходности, риска и ликвидности ценных бумаг. Такой подход изначально не только существен-но ограничивает круг объектов инвестирования для внутренних инвесторов, но и обрекает индустрию российских финансовых посредников на неконкурентоспособность на глобальном финансовом рынке. По этим причинам ключевым направлением развития инвестиционных фондов должно стать не только расширение спектра финансовых инструментов на внутреннем российском рынке, повышение их реальной доходности и снижение рисков, но и всемерное использование преимуществ диверсификации активов отечественных финансовых посредников на международных рынках капиталов.